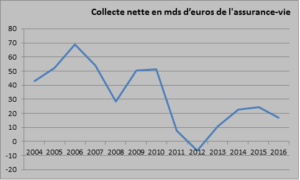

En 2016, l’assurance-vie a enregistré un résultat en demi-teinte, avec une collecte nette qui reste certes positive, 16,8 milliards d’euros, mais en retrait par rapport à celle de 2015 (24,6 milliards d’euros). Ce résultat a été obtenu dans un contexte difficile du fait de la baisse des taux de rendement et de la polémique générée par la loi Sapin II (introduction d’un dispositif prudentiel de blocage temporaire des contrats en cas de crise systémique).

La collecte nette du mois de décembre a été de 800 millions d’euros en progrès au mois de novembre où elle avait atteint 400 millions d’euros. La collecte mensuelle moyenne de l’année 2012 a été 1,4 milliard d’euros contre 2 milliards d’euros en 2015.

Si le taux d’épargne des ménages s’est maintenu à un haut niveau (15 % du revenu disponible brut au 3e trimestre avec une composante financière à 5,9 %), les Français ont, en 2016, souhaité renforcer leur poche d’épargne de précaution. Ils sont ainsi revenus sur le Livret A et ont conservé d’importantes disponibilités sur leurs comptes courants. La baisse du rendement du Plan d’Epargne Logement n’a pas provoqué une réelle montée des cotisations en faveur de l’assurance-vie.

Stabilité des cotisations brutes en 2016

Le montant total des cotisations brutes a, en 2016, atteint 134,7 milliards d’euros contre 135,5 milliards d’euros en 2015. Il s’agit de la deuxième meilleure collecte de ses sept dernières années. Pour le mois de décembre, les cotisations brutes se sont élevées à 12,6 milliards d’euros en hausse de 20 % par rapport au mois de novembre. En règle générale, le dernier mois de l’année est favorable aux cotisations, les épargnants réalisant des arbitrages entre leurs différents placements durant cette période.

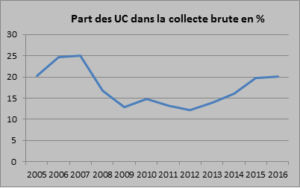

Une lente progression des unités de compte

Le montant de la collecte en unités de compte a été de 27,2 milliards d’euros contre 26,8 milliards d’euros en 2015. Les unités de compte représentent 20 % de la collecte soit toujours un ratio inférieur à celui d’avant crise. La progression des unités de compte s’est réalisée dans un contexte boursier chahuté qui a néanmoins débouché sur une augmentation des cours (+4,86 % pour le CAC40 en 2016). L’évolution des UC est sensible aux résultats de la bourse et est également liée à la progression de l’épargne financière.

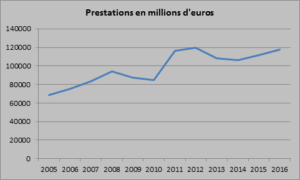

Des prestations orientées à la hausse en phase avec le vieillissement des contrats et de la population

Les prestations se sont élevées à 117,9 milliards d’euros en 2016 contre 111,8 milliards d’euros en 2015. Plus de 60 % des contrats ont plus de 8 ans d’ancienneté ce qui permet aux souscripteurs de bénéficier du meilleur régime fiscal. ¨Par ailleurs les titulaires des contrats d’assurance-vie sont de plus en plus âgés. Leur âge moyen est supérieur à 54 ans. Si 37 % des ménages ont souscrit un contrat d’assurance-vie, ce taux s’élève à plus de 50 % chez les retraités. De ce fait, il n’est pas étonnant que le montant des rachats augmente progressivement avec l’arrivée des classes d’âge du baby-boom à la retraite.

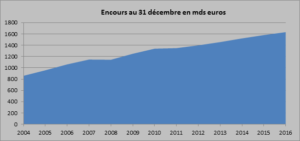

Un encours de 1632 milliards d’euros

L’encours de l’assurance-vie a atteint 1632 milliards d’euros à fin 2016 contre 1061 milliards d’euros à fin 2006. En un an

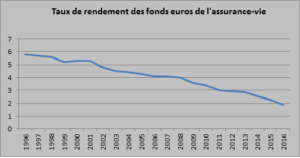

L’assurance-vie doit faire face tout à la fois à l’incontournable question de la baisse des taux de rendements des fonds euros qui représente plus des quatre cinquièmes de son encours et du vieillissement de la population ce qui se traduira par une montée en puissance des prestations. La question de la réorientation des fonds euros vers des placements plus en phase avec l’économie réelle a donné lieu à plusieurs initiatives depuis 2012 qui n’ont pas été couronnées de succès que ce soit avec l’Euro-croissance ou les contrats Vie-Génération. Une action plus énergique en faveur des unités de compte sera peut –être nécessaire pour déplacer un peu plus rapidement les lignes.