Le mois de juin est le premier mois complet de déconfinement qui a commencé le 11 mai. Il marque le retour à la normale en matière de collecte brute qui atteint 9,9 milliards quand aux mois d’avril et de mai, elle s’élevait respectivement à 6,4 et 5,7 milliards d’euros. Cette progression des cotisations a été rendue possible par la réouverture des agences d’assurance et des banques et par la levée des restrictions de circulation. Par rapport à 2019, le manque à gagner pour l’assurance vie en matière de collecte brute atteint près de 20 milliards d’euros (54,3 contre 74 milliards d’euros).

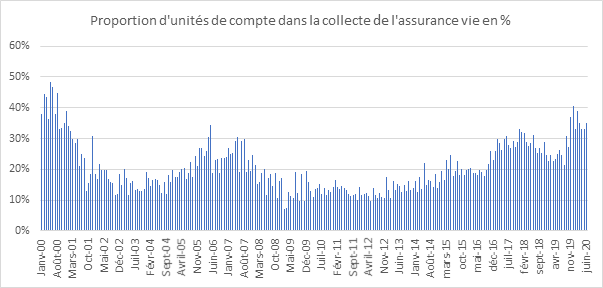

Les unités de compte maintiennent le cap

Les unités de compte ont représenté 35 % de la collecte en juin tout comme sur le premier semestre. Cette collecte n’a pas chuté comme en 2008 ou en 2012. Les épargnants acceptent la prise de risque liée aux unités de compte malgré le contexte incertain. Les consignes des assureurs et des autorités sont ainsi respectées.

Des prestations à la normale

Le montant des prestations versées a atteint 10,5 milliards d’euros au mois de juin. Ce montant a retrouvé son niveau d’avant crise sanitaire. En avril et en mai, il était respectivement de 7,9 et 8,5 milliards d’euros. Sur le premier semestre, elles sont élevées à 59 milliards d’euros soit le même montant qu’en 2019 (59,1). Ces prestations peuvent être portées par la bonne tenue du marché immobilier. Après le confinement, de nombreuses transactions ont été réalisées nécessitant un apport de liquidités de la part des acheteurs.

Un premier semestre historique

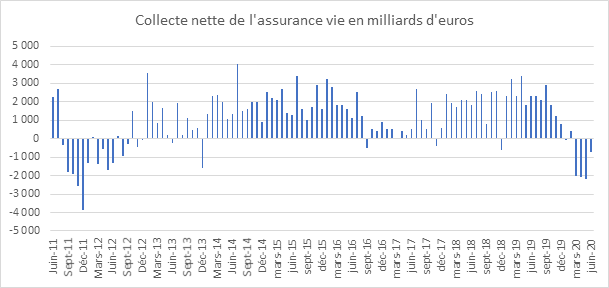

Ce premier semestre restera atypique pour l’assurance vie avec d’un côté une chute durant trois mois de la collecte brute et le maintien des prestations conduisant à une décollecte nette de 4,7 milliards d’euros. L’assurance vie n’avait plus depuis 2012, en pleine crise des dettes souveraines, connu quatre mois consécutifs de décollecte. Cette décollecte n’est pas la traduction d’une défiance financière comme en 2012 ; elle s’explique par la nécessité de certains de assurés d’effectuer des rachats pour maintenir leur niveau de vie. Les professions libérales et les indépendants, traditionnellement bien couverts en contrats d’assurance vie, ont du faire face durant le confinement à une baisse sensible de leurs revenus professionnels. En sortie de confinement, les ménages sont restés prudents tant sur le plan de leurs dépenses de consommation que sur celui de leurs placements. Ils ont privilégié la liquidité et la sécurité comme en témoigne le bon résultat du Livret A (+2,96 milliards d’euros de collecte en juin). Le dégonflement de la poche d’épargne de précaution attendra. Celui-ci ne pourra intervenir qu’avec la levée de certaines hypothèques liées à la situation sanitaire et économique.

Avec le mois de juin, le retour à la normale semble être néanmoins bien engagée avec une montée en puissance des versements qui devrait se poursuivre dans les prochains mois.